Quelle direction prendra le marché?

Il existe un vieil adage au sujet des montagnes russes : Ça monte, ça descend, vous revenez à votre point de départ, et en plus vous devez payer. Les marchés ont aussi connu des hauts et des bas au cours de la dernière année. Ils ont chuté à un creux historique pour ensuite remonter au niveau où ils étaient avant la pandémie.

Mais ne vous y trompez pas, investir est un parcours continu, et pas un simple aller-retour. Un portefeuille bien conçu, une approche rigoureuse et une perspective à long terme ont permis aux investisseurs de progresser au fil de ce parcours et même d’en profiter, sans avoir à en payer le coût. Il reste toutefois beaucoup de chemin à parcourir.

Quelle direction prendra le marché?

Une forte baisse est suivie d’une longue remontée.

La récession de l’an dernier a remis la pendule de l’économie à l’heure. Nous pensons que nous sommes aux premières étapes d’une expansion prolongée qui s’accélérera au deuxième semestre de 2021, puis progressera à un rythme modéré au cours des prochaines années.

La santé du marché de l’emploi est le principal moteur de cette expansion, car les dépenses de consommation représentent près de 60 % du PIB canadien. Nous pensons qu’il s’agit d’un ralentissement temporaire de la reprise, mais nous prévoyons que l’économie reprendra de la vigueur au deuxième semestre de cette année.

Le taux de chômage de près de 9 % demeure très élevé, mais bien en deçà du taux enregistré il y a un an, qui approchait les 14 %. Nous croyons que le taux de chômage pourrait être près de ou sous 8 % au Canada, et se situer entre 5,5 % et 5,9 % aux États-Unis d’ici la fin de l’année. Bien que ces taux sont encore bien inférieurs à ceux d’avant la pandémie, ils s’améliorent.

La récession de 2020 a été la plus courte, mais la plus grave, jamais enregistrée. Même si les replis sont douloureux, ce sont les reprises qui suivent qui font que cela vaut la peine de continuer d’avancer. Au cours des 50 dernières années, le rendement moyen du marché au cours de l’année civile suivant une récession était de 8,1 %1. Les actions sont montées en flèche au deuxième semestre de 2020, mais nous pensons qu’une expansion soutenue jettera des bases favorables pour les marchés dans les années à venir.

Le retour au niveau de départ ne signifie pas la fin du parcours.

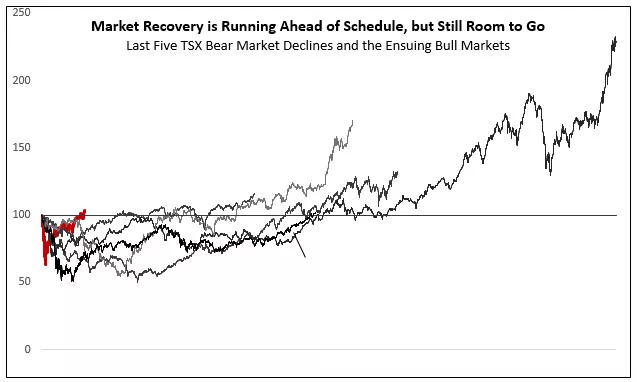

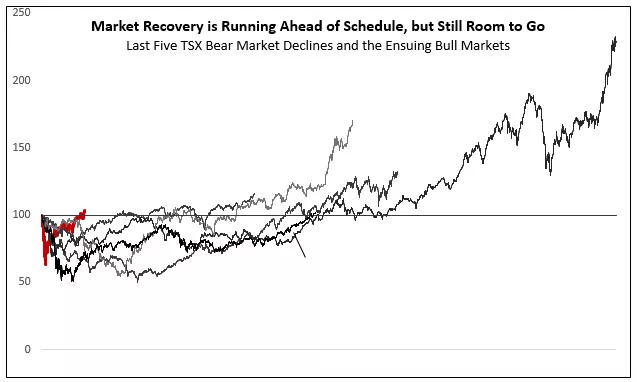

Le marché boursier a reculé de 34 % en un peu plus de 20 séances de bourse1. La reprise initiale a également été rapide, les actions ayant récupéré leurs pertes cette année sur leur trajectoire vers de nouveaux sommets records. Il s’agit de la baisse de plus de 30 % et de la reprise les plus rapides jamais enregistrées.

La bonne nouvelle est que cette reprise ne constitue pas un plafond pour les actions. Si l’on observe les marchés baissiers depuis la Seconde Guerre mondiale, on constate qu’une fois que le marché est revenu à son sommet précédent, il a gagné en moyenne 14,3 % au cours des 12 mois suivants1.

L’année 2020 a marqué la cinquième fois depuis 1950 où l’indice S&P 500 a reculé de plus de 30 % au cours d’une année civile. Par le passé, le marché a progressé en moyenne de 27,2 % au cours de l’année civile suivante1.

Ces exemples sont favorables à des perspectives optimistes, mais ne sont pas un indicateur des gains futurs. En fait, même si les fondamentaux économiques et le contexte de politique sont favorables, nous croyons que les rendements des marchés seront moins importants cette année. La forte remontée récente a déjà pris en compte une partie de la reprise économique à venir, ce qui nous rappelle la nature prospective du marché.

Préparez-vous pour un parcours plus cahoteux.

Même si nous pensons que 2021 sera une année positive pour les marchés, nous nous attendons à ce que le chemin qui s’ouvre devant nous soit plus cahoteux que celui que nous avons parcouru depuis avril dernier. Nous anticipons que des moments de déception lors du processus de reprise et des crises d’angoisse en lien avec la politique monétaire entraîneront des fluctuations plus fréquentes des marchés.

Pour certains investisseurs, les replis signalent la fin d’une reprise. Mais des épisodes de volatilité au cours des deux premières années d’un marché haussier sont plutôt normaux. Les indices S&P/TSX et S&P 500 ont respectivement progressé de 60 % et 70 % au cours des 10 mois qui ont suivi les creux de mars dernier, un peu comme au début du marché haussier précédent qui a commencé en 2009 et qui a vu les actions progresser de 69 % au cours des 10 premiers mois.

Source: S&P/TSX Index, Past performance is not a gurantee of future results, the TSX is an unmanaged index and cannot be invested in directly. For periods prior to 1987, the MSCI Canada Index was used.

Il peut être facile de ne voir qu’une partie de la trajectoire, mais nous croyons que les investisseurs devraient adopter une vue d’ensemble. Malgré les hauts et les bas importants en cours de route, le marché boursier canadien a progressé en moyenne de 11 % au cours des deux dernières années civiles. L’indice S&P 500 a fait encore mieux en progressant de 31 % en 2019 et de 18 % en 2020. C’est la 16e fois depuis 1950 que l’indice S&P 500 enregistre un gain de plus de 15 % au cours d’années consécutives. Le rendement moyen pour l’année suivante était de 9,2 %1.

Cette situation fait ressortir l’importance d’adopter les pratiques suivantes :

- Conservez vos placements malgré les hauts et les bas

- Calibrez de façon appropriée vos attentes en matière de rendement afin qu’elles soient positives, mais modérées.

- Veillez à ce que vos décisions de placement demeurent conformes à vos objectifs

Votre conseiller en investissement Edward Jones vous accompagne tout au long de ce parcours et repère des stratégies et des occasions qui vous aideront à garder le cap sur vos objectifs financiers à long terme.

Craig Fehr, CFA

Stratège en placement

Source : 1. Bloomberg, rendement de l’indice S&P 500.