Quand devrais-je commencer à épargner?

S’il vous reste encore beaucoup de chemin à faire avant de prendre votre retraite, le temps joue en votre faveur.

Le fait de commencer à épargner tôt vous donne non seulement l’avantage du temps, mais augmente aussi le pouvoir des rendements composés (générer des gains à partir des gains réalisés antérieurement).

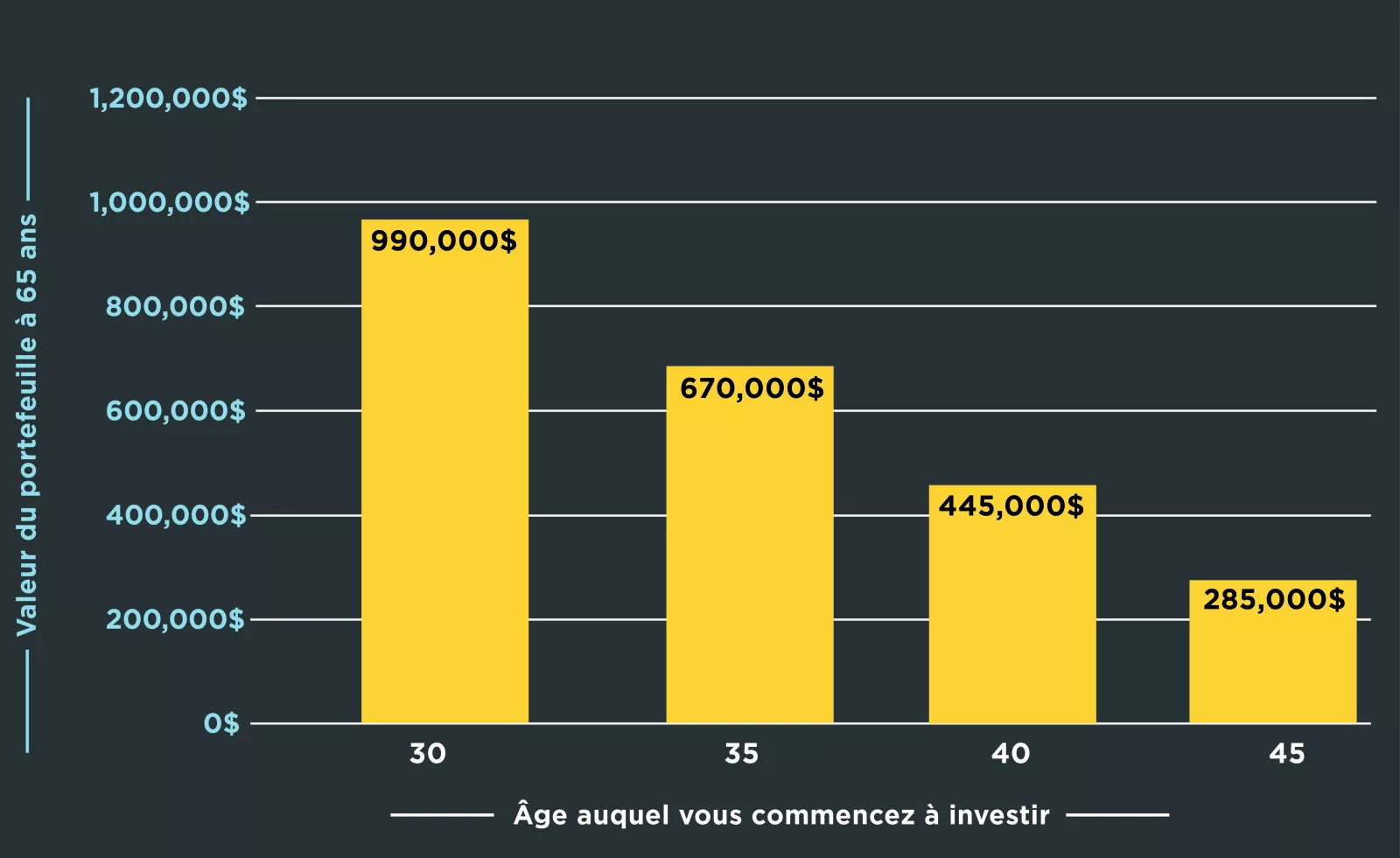

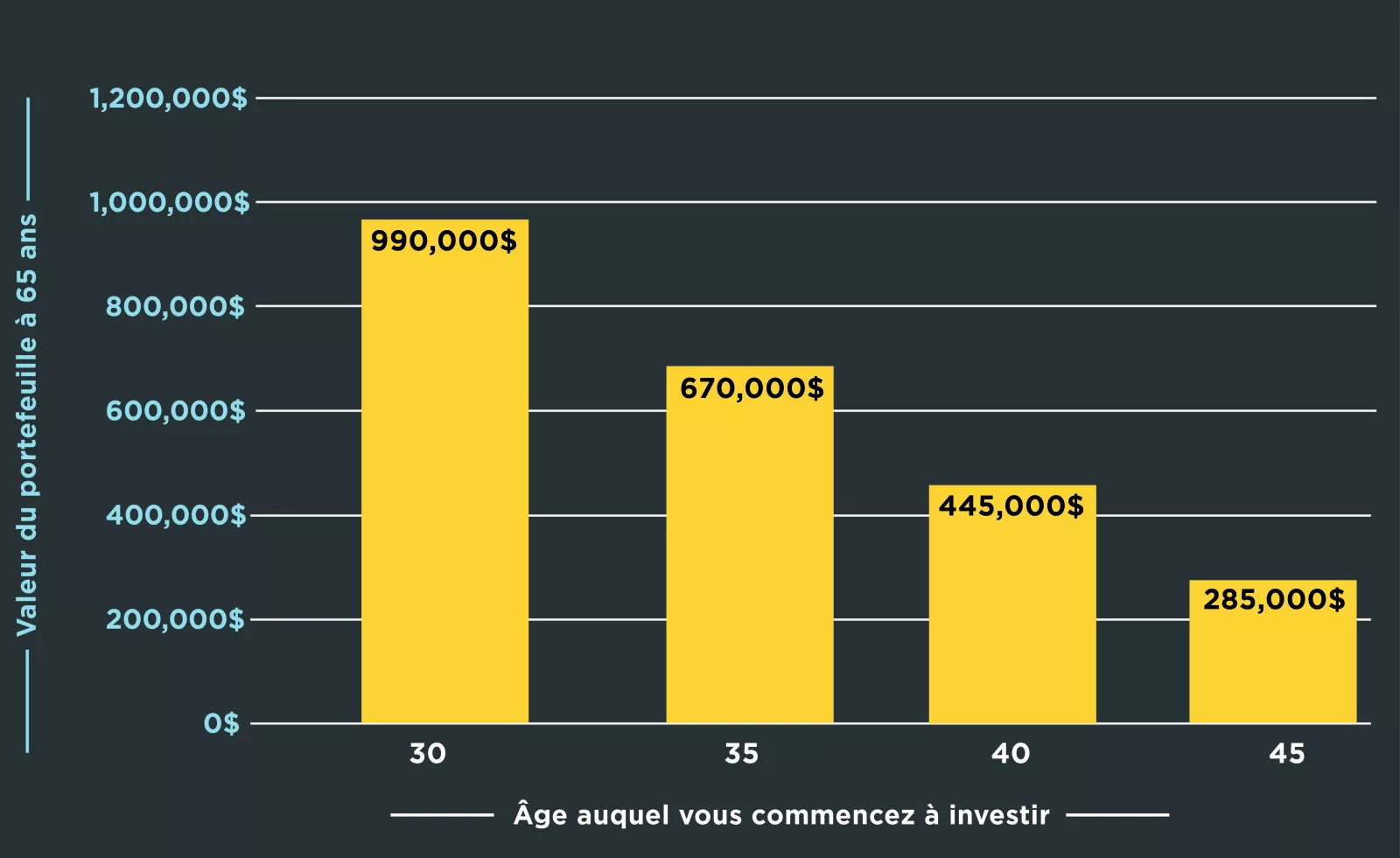

Dans quelle mesure quelques années font-elles vraiment une différence?

Prenez l’exemple ci-dessous : remarquez la différence entre ce que vous aurez épargné à 65 ans selon le moment où vous avez commencé à investir. En épargnant exactement le même montant chaque mois, vous pourriez obtenir plus de 300 000 $ de plus pour votre retraite si vous aviez commencé cinq ans plus tôt (à 30 ans au lieu de 35 ans).

Ce graphique à barres montre que le fait d’attendre même quelques années pour commencer à épargner peut réduire considérablement le montant dont vous bénéficierez lorsque vous serez prêt à prendre votre retraite. La barre bleue la plus haute indique que vous pourriez avoir un portefeuille évalué à 990 000 $ d’ici l’âge de 65 ans si vous commencez à investir 550 $ par mois selon un rendement annuel de 7 % à 30 ans. La deuxième barre bleue la plus haute indique que le même portefeuille ayant le même montant de placements et le même taux de rendement annuel serait évalué à 670 000 $ à 65 ans si vous commencez à investir à 35 ans. La troisième barre bleue la plus haute indique que le même portefeuille ayant le même montant de placements et le même taux de rendement annuel serait évalué à 445 000 $ à 65 ans si vous commencez à investir à 40 ans. La dernière et la moins haute barre bleue indique que le même portefeuille ayant le même montant de placements et le même taux de rendement annuel serait évalué à 285 000 $ à 65 ans si vous commencez à investir à 45 ans. Cet exemple ne tient pas compte de l’impôt, des frais et des commissions, ce qui réduirait le rendement. Les chiffres sont arrondis à la tranche de 5 000 $ la plus proche.

Des manières simples de commencer à épargner

Même si vous ne pensez pas pouvoir beaucoup épargner en vue de la retraite, il existe des manières simples de commencer à le faire.

- Payez-vous en premier

L’épargne devrait faire partie de vos dépenses mensuelles, pas seulement ce qui en reste. Une façon simple est d’investir automatiquement une partie de votre paie (même s’il ne s’agit que d’un petit montant au début). Dans de nombreux cas, vous pouvez établir des retenues salariales par l’entremise de votre employeur pour votre plan de retraite d’entreprise ou un versement préautorisé de votre compte bancaire à votre compte de retraite. - Votre employeur peut vous aider

Rares sont les options de placement qui se comparent à la valeur des cotisations de contrepartie d’un employeur et qui jouent un rôle aussi important dans votre stratégie de retraite. Celles-ci permettent d’épargner beaucoup plus en vue de la retraite. Même si leur capacité d’épargner peut être modeste, les employés devraient profiter des pleines cotisations de contrepartie de l’employeur, le cas échéant. Les clients devraient commencer par maximiser les cotisations de contrepartie de l’employeur avant de cotiser à leur REER individuel : saisissez l’« argent gratuit ».

Il n’est jamais trop tard

Si vous approchez de la retraite, n’oubliez pas qu’il n’est jamais trop tard pour commencer à penser à votre avenir. Le moment est venu de préciser le mode de vie que vous souhaitez avoir, vos dépenses et vos sources de revenus à la retraite.

- Assurez-vous que vos placements cadrent avec vos objectifs

Vous pourriez vouloir investir de façon énergique pour « rattraper le temps perdu », mais cela pourrait accroître le risque que vous n’atteigniez pas vos objectifs. Discutez avec votre conseiller en investissement du niveau de risque qui vous convient, en fonction du moment où vous prévoyez prendre votre retraite et du montant dont vous aurez besoin. - Déterminez votre souplesse

Vous pourriez être surpris de constater ce sur quoi vous dépensez votre argent et de découvrir que vous disposez d’une plus grande souplesse. Apporter son lunch au travail, consacrer ses augmentations de salaire à l’épargne et réduire ses dépenses discrétionnaires sont autant de façons d’accroître votre épargne.

Comment nous pouvons vous aider

Peu importe où vous êtes sur le chemin vers la retraite, votre conseiller en investissement Edward Jones peut vous aider à trouver des moyens d’atteindre vos objectifs. Communiquez avec votre représentant dès aujourd’hui.